BioINglobal

BioINglobal (BioIN + Global + Trend) : 해외 바이오 동향 및 행사 관련 정보 제공글로벌 바이오제약 산업 2024 프리뷰 및 전망

- 등록일2024-08-23

- 조회수2987

- 분류제품 > 바이오의약

-

종류

Trends

-

발간일

2024-08-23

-

키워드

#바이오제약#산업#2024#프리뷰#전망

- 첨부파일

-

차트+

?

차트+ 도움말

글로벌 바이오제약 산업 2024 프리뷰 및 전망

- 주요 의약품 중심으로

출처: Evaluate. 2024. 7

※ 본 원고는 원본 원고의 내용을 중개하여 각색한 내용을 포함하고 있습니다.

(원제 : World Preview 2024: Pharma’s Growth Boost),

https://www.evaluate.com/thought-leadership/world-preview-2024-pharmas-growth-boost/

【요약】 ○ [시장 성장] 비만 치료제 시장의 급성장 가능성

○ [특허 대응 전략] 특허 만료에 따른 대응 필요

○ [중요 치료 분야] 종양학 분야의 지속적 중요성

○ [신규 기술] 신규 모달리티 및 기술의 중요성

○ [제도] 미국 인플레이션 감소법의 영향력

○ [R&D 전략] R&D 지출 조정 전략 정비 요구

|

◈ 목차

1. 주요 질병과 의약품

2. 비만 치료제 관련 프리뷰 및 전망

3. 비만 치료제 외 의약품 프리뷰 및 전망

4. M&A 관련 프리뷰 및 전망

5. 제약 업계 R&D 관련 프리뷰 및 전망

◈본문

1. 주요 질병과 의약품

○ 비만, 염증 관련 의약품 판매 증가 추세로 글로벌 의약품 판매 성장률이 향후 5년 동안 7.7% 증가 예상

−︎비만/당뇨병 치료제인 위고비/오젬픽(노보 노디스크), 몬자로/젭바운드(일라이 릴리), 염증성 질환 블록버스터인 듀피젠트(사노피), 스카이리지(애브비)가 주도

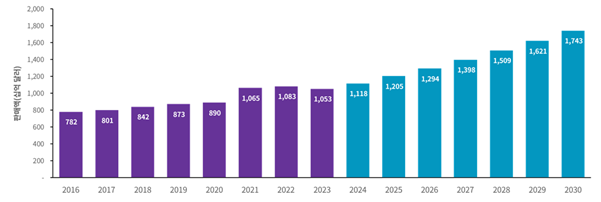

−︎2030년에는 의약품 매출이 1조 7천억 달러를 돌파할 것으로 예측(참조: 그림 1. 글로벌 처방 의약품 판매액(2016-2030))

그림 1. 글로벌 처방 의약품 판매액(2016-2030)

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

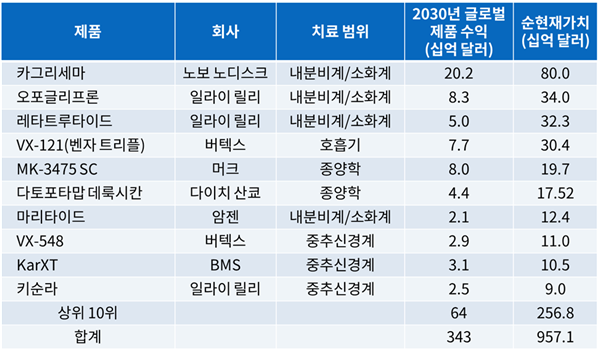

○ 2030년 및 그 이후에도 대사 질환 의약품이 제품 순위 상위권 차지 예상(참조: 그림 2. 2030년 글로벌 의약품 예상 판매 순위)

−︎미국 성인 50%, 전 글로벌 10억 명 이상의 인구가 비만으로 분류되어 당뇨병, 비만 치료제인 대사 질환 의약품의 매출 증가

−︎오젬픽, 몬자로, 위고비, 젭바운드, 카그리세마(Cagrisema)는 총 1,000억 달러가 넘는 매출을 올리며 의약품 순위 상위 10위 장악

−︎위의 치료제들은 체중 감량, 심장, 간, 신장 질환을 포함한 관련 질환의 위험도 낮춤

그림 2. 2030년 글로벌 의약품 예상 판매 순위

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

○ 염증 관련 치료제인 듀피젠트와 스카이리지가 2, 6위 차지

−︎사노피/리제너론의 듀피젠트는 천식, 습진, 호산구성 식도염 관련 승인을 받음에 따라 2030년에도 220억 달러 이상이 판매될 것으로 예상

−︎해당 의약품의 연평균 성장률은 10%(만성 폐쇄성 폐질환에 대한 승인 예상치)

−︎애브비의 스카이리지는 해당 기간 연평균 14% 이상 성장하여 2030년까지 매출 195억 달러 달성 예상

−︎판상 건선, 건선성 관절염, 크론병에 대해 승인되었으며 염증성 장 질환인 궤양성 대장염에 대한 승인 준비 중

○ 종양학 상위로는 존슨앤드존슨의 다잘렉스가 상위로, 머크의 키트루다를 바로 앞설 것으로 전망

−︎키트루다의 핵심 특허는 2028년에 만료되며, 그 결과 2030년 상위 10위권 밖으로 밀려날 것으로 예상

−︎J&J의 CD28 항체는 다발성 골수종에 대해 6건 이상의 승인을 통해 약 160억 달러에 가까운 매출을 올릴 것으로 예상

−︎키트루다의 연간 매출은 40% 이상 감소한 146억 달러에 불과할 것

○ 특허 리스크로 인하여 제약회사의 급격한 매출 감소가 나타날 것(참조: 그림 3. 특허 리스크에 따른 글로벌 판매액(2016-2030))

−︎키트루다, 옵디보, 엘리퀴스, 입랜스, 트루리시티 모두 2027~2028년에 특허 만료되어(작년 해당 의약품의 총판매액은 약 580억 달러) 약 4년 후에는 전 세계 매출의 6.6%인 1천억 달러가 위험에 처할 것으로 예상

−︎머크, BMS, J&J, 노바티스 등 해당 기업들의 약품의 특허 보호 기간이 만료됨에 따라 매출이 가파르게 감소할 것으로 예상

−︎듀피젠트, 스카이리지, 다잘렉스는 2030년 이후 인플레이션 감소법(연간 2억 달러 이상의 메디케어 비용이 드는 13년 이상 된 생물학적 제제에 대한 가격 협상 규정) 적용을 받게 됨

−︎파스프로(Faspro)는 피하 조직에서 혈액으로의 약물 흡수를 향상시키는 히알루로니다제 성분을 추가하여 2020년에 듀피젠트의 피하주사 버전을 출시

−︎머크도 이와 유사한 피하 주사형 키트루다(MK-3475)로 이와 비슷한 시도를 하고 있으며, 이는 2030년에 가장 가치 높은 10대 파이프라인 의약품에 포함됨

−︎치료제와 히알루로니다제를 결합하여 인플레이션 감소법으로부터 보호받을 수 있을 것으로 기대

그림 3. 특허 리스크에 따른 글로벌 판매액(2016-2030)

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

○ 노보 노디스크와 릴리, 상위 기업 1위로 도약, 애브비 3위(참조: 그림 4. 2030년 글로벌 판매 의약품 제약회사별 판매 순위)

−︎GLP-1 작용제는 노보 노디스크와 일라이 릴리의 매출액을 연평균 12% 이상 성장시킬 것

−︎애브비의 경우 스카이리지로 인하여 3위로 성장 예측

−︎J&J와 머크는 2030년 매출이 600~700억 달러로 비슷한 궤적을 보임

그림 4. 2030년 글로벌 판매 의약품 제약회사별 판매 순위

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

2. 비만 치료제 관련 프리뷰 및 전망

○ 비만 치료 시장은 아직 초기 단계이며, 선두 주자들은 이미 자리를 잡았지만 시장 점유율을 차지하기 위한 경쟁은 이제 막 시작됨

○ 2023년 위고비와 젭바운드의 매출 합계는 50억 달러 미만으로 2030년까지 전체 GLP-1 시장 평가 추정치인 1,300억 달러의 극히 일부에 불과

(참조: 그림 5. GPL-1 작용제 판매 예측(2021-2030))

−︎위고비 매출은 향후 5년 동안 세 배로 증가할 것으로 예상

−︎하지만 효능 면에서 일라이 릴리의 젭바운드와 다른 개발 후보 약물에 밀림

−︎젭바운드는 위고비보다 더 강력한 체중 감량 데이터를 보여주는데, 이는 체중 감량 호르몬인 GIP(Glucose dependent insulinotropic peptide)에도 작용하기 때문

그림 5. GPL-1 작용제 판매 예측(2021-2030)

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

○ 순현재가치 상위 10위 파이프라인 제품 중 3개가 비만 치료제이며, 노보의 3상 복합제인 카그리세마가 그중 1위를 차지

(참조: 그림 6. 순현재가치 상위 10위 제품 파이프라인)

−︎카그리세마는 지속형 아밀린 유사체 카그릴린티드와 세마글루타이드를 결합

−︎임상 2상에서 32주 차에 평균 15.6%의 체중 감소를 가져왔으며 젭바운드(72주 차에 최고 용량으로 평균 20.9% 체중 감소)보다 빠름

−︎해당 의약품의 순현재가치는 약 800억 달러에 달해 가장 가치 있는 파이프라인 후보로 평가받고 있음

그림 6. 순현재가치 상위 10위 제품 파이프라인

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

○ 아스트라제네카와 같은 다른 대형 제약사들도 골드러시에 뛰어들고 있으며 투자자들은 차세대 혁신 기업을 탐색 중

−︎임상시험 중 비교가 가능해지더라도 투여 경로나 투여 횟수보다 정확한 감소율이 더 중요해질 수 있음

−︎릴리의 경구용 GLP-1(Orforglipron)이 순현재가치 2위 파이프라인으로 전망

−︎암젠(Amgen)의 임상 2상 중인 마리타이드(MariTide)는 월 1회 주사로 기존 위고비와 젭바운드(주 1회 주사)보다 내약성이 우수할 수 있음

−︎해당 항체-펩타이드 접합체는 GLP-1을 활성화하고 GIP를 차단

−︎다른 개발 후보 약물은 체중 감소의 질(근육보다 지방)을 개선하거나 치료가 중단된 후에도 체중 감소를 유지하는 것을 목표

3. 비만 치료제 외 의약품 프리뷰 및 전망

○ 중추신경계(CNS) 관련 의약품 3개가 상위 10위권 내에 포함되었으며 이는 과학적 진보와 투자자들의 관심이 이 분야에 상당하다는 것을 반영

○ 2023년 23월, 140억 달러 규모의 카루나(Karuna) 인수를 통한 브리스톨 마이어스 스퀴브의 정신분열증 치료제 KarXT 승인 예정

−︎무스카린 M1/M4 수용체 작용제인 자노멜린(xanomeline)과 길항제 트로스피움(trospium)을 결합하여 내약성이 높고 효과적인 치료제 개발

−︎2023년 11월 조현병 및 알츠하이머 관련 정신병 치료제로 신청되었으며, 2024년 9월에 전문의약품 이용자부담금법(Prescription Drug User Fee Act, PDUFA) 검토 예정

−︎최종 승인 시 미국 내 약 300만 명의 조현병 환자에게 새로운 치료 메커니즘 제공 가능

○ 릴리의 항 아밀로이드 베타 항체인 키순라(Kisunla)는 일부 초기 알츠하이머 환자에게 증상 완화 예상

−︎2021년, 바이오젠(Biogen)의 아두헬름(Aduhelm) 신속 승인 후 중단된 예시로 인하여 2023년 1월 신속 승인 신청이 거부됨

−︎하지만 2024년 6월 FDA 자문위원회는 승인에 찬성하였으며, 연말 이전에 승인될 가능성이 높음

−︎안전성, 진단 문제, 환자 풀에 대한 이슈로 최대 매출은 50억 달러를 약간 상회할 것으로 전망

○ 레켐비, VX-548 등 타 의약품 또한 판매 및 준비 중

−︎바이오젠/아이사이의 레켐비(leqembi)는 2024년 1분기에 2천만 달러 미만의 판매고를 올림

−︎버텍스의 VX-548은 선택적 나트륨 채널 억제제로 중증도 급성 통증에 대해 긍정적인 임상 3상 결과를 발표

−︎20년 만에 급성 통증에 대한 최초의 비오피오이드 계열 신약이 될 가능성 높음

−︎2030년 매출이 약 30억 달러에 이를 것으로 예상

○ 버텍스, 반자 트리플(Vanza Triple)은 2030년 예상 매출액 75억 달러가 넘으며, 희귀의약품 파이프라인 목록에서 1위 차지

−︎낭포성 섬유증 치료제 VX-121인 반자 트리플은 6개월 이내에 승인받을 수 있는 우선 심사 바우처와 함께 5월 초에 신청됨

−︎1일 1회 복용하며 낭포성 섬유증 막 전도율 조절제(CFTR) 단백질 교정제인 반자카프토르(vanzacaftor), 유사 작용을 하는 테자카프토르(tezacaftor, 이미 시판 중), CFTR 강화제인 듀티바카프토르(deutivacaftor)를 결합한 약품으로 타 시판 의약품인 이바카프토르(ivacaftor)를 변형한 버전

−︎기존 1일 2회 복용하는 트리카프타(Trikafta)보다 낮은 로열티를 지불하기 때문에 시장 출시를 서두르고 있음

○ 종양학은 2030년에도 3,700억 달러 이상의 예상 매출을 기록하며 가장 가치 있는 치료 분야로 기대

(참조: 그림 7. 2030년 상위 10대 치료 분야 및 매출 성장세)

−︎종양학의 2030년까지 연평균 성장률 전망치는 9.8%로 2016~2023년 연평균 성장률에 비해 다소 둔화

−︎그러나 대부분의 타 카테고리를 능가하면서 전체 처방 의약품 매출 성장률인 7.35%를 훨씬 상회

−︎J&J는 다잘렉스에 힘입어 종양학 분야 기업 순위 1위를 차지할 것이며, 그 뒤를 아스트라제네카, 머크, 로슈가 따를 것으로 예상(참조 : 그림 8. 종양학 분야 기업 순위)

−︎머크의 피하 주사형 키트루다의 최고 매출은 130억 달러 미만으로 오리지널 키트루다의 절반에 불과하지만, 상위 10위 안에 드는 두 가지 항암제 중 하나가 될 것

−︎두 번째로 가치가 높은 항암 파이프라인 제품은 폐암과 유방암에 대해 FDA와 EU의 검토를 받고 있는 아스트라제네카/다이이찌산쿄의 ADC인 데이토포타맙 데룩세테칸(datopotamab deruxetecan)임

그림 7. 2030년 상위 10대 치료 분야 및 매출 성장세

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

그림 8. 종양학 분야 기업 순위

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

○ 방사성 의약품, 다중 특이 항체, 세포 및 유전자 치료제와 같이 신규 모달리티의 빠른 성장이 나타남

−︎12개의 ADC가 시판되고 있으며, 화이자의 씨젠(Seagen) 인수(430억 달러), 2023년 애브비의 이뮤노젠(Immunogen) 인수(101억 달러) 등 지난 2년 동안 수백억 달러 규모의 거래 성사됨

−︎ADC는 고도로 표적화된 방식으로 독성 치료제 전달이 가능하여 세포 독성 물질과 다양한 항체 결합 기회 제공

−︎방사성 의약품은 독성 방사성 동위원소를 표적 리간드에 결합하여 ADC와 유사한 잠재력을 제공하며 구매자의 관심과 투자도 증가

−︎BMS의 레이즈바이오(RayzeBio) 인수(41억 달러)가 있었으며, 일라이 릴리, 아스트라제네카, 노바티스도 포인트 바이오파마, 퓨전, 마리아나 온콜로지를 인수하여 방사성 의약품 인수에 10억 달러 이상을 지출

4. M&A 관련 프리뷰 및 전망

○ M&A는 자금난에 처한 바이오텍에 생명줄을 제공하고 빅파마에게는 독점권 상실을 해결할 수 있는 경로 제공

−︎2024년 상반기에는 1,000억 달러 규모의 빅파마 M&A가 이루어짐(브리스톨-카루나 인수, 애브비-이뮤노젠 인수)

−︎특허 만료에 따라 더 많은 M&A가 이루어질 가능성 높음

−︎머크의 하푼(Harpoon), 앱큐틱스(Abceutics) 인수, 노바티스의 칼립소(Calypso) 인수와 같은 소규모의 볼트온 인수는 통합이 쉬우며 연방거래위원회에 걸리지 않기 때문에 더 인기를 얻고 있는 방식임

○ 바이오텍 IPO는 12건이 채 되지 않았으며, 상당수가 정가보다 낮은 가격으로 거래됨

−︎6월에 상장한 CNS 중심의 라포 테라퓨틱스(Rapport Therapeutics)는 주목할 만한 예외

−︎호주의 방사성 의약품 회사인 텔릭스(Telix)는 6월 중순에 나스닥 상장 계획을 철회하는 등 전망이 불투명

−︎벤처 캐피털리스트들은 제약사가 인수하지 않은 포트폴리오 회사에 대한 지원을 아끼지 않고 있지만 자금이 부족함

5. 제약 업계 R&D 관련 프리뷰 및 전망

○ 규제 및 지정학적 불확실성이 지속되는 가운데 제약 업계는 R&D 지출에 신중한 모습을 보임

−︎제약 업계의 R&D 지출은 10년 후반기에는 전반기에 비해 훨씬 더 느리게 증가할 것으로 예상(참조: 그림 9. 글로벌 제약 관련 R&D 지출(2016-2030))

−︎2016~2023년 9% 이상의 연평균 성장률은 2023~2030년 사이에 3% 미만으로 감소 추세

−︎2024년 매출의 27%에 해당하는 3,000억 달러 이상의 R&D 지출은 2030년 매출의 21%로 감소

그림 9. 글로벌 제약 관련 R&D 지출(2016-2030)

출처 : Evaluate, World Preview 2024: Pharma's Growth Boost, 2024.7 / 국가생명공학정책연구센터 재구성

○ 많은 제약사가 상업적 압박이 지속됨에 따라 파이프라인과 운영을 간소화 중

−︎일부 제약사는 블록버스터 의약품의 제네릭화를 대체하기 위해 M&A에 투자

−︎AI는 R&D와 운영 효율성을 향상시킬 것으로 기대되지만, 정량화는 이르며 기술의 영향력에 대한 예측은 다소 낙관적

−︎미국 바이오 보안법안(우시 앱텍(Wuxi Apptec), 우시 바이오로직스(Wuxi Biologics)와 같은 중국 업체와 계약하는 것을 금지하는 법안)에 의한 지정학적 긴장도 지출 계획에 불확실성을 높임

○ 인플레이션 감소법 제정에 따라 제약사의 치료 방식, 적응증 선택에 영향 가능성 가늠 어려움

−︎혈전 용해제인 BMS의 엘리퀴스와 J&J의 자렐토, 당뇨병 치료제인 릴리/베링거인겔하임의 자디아, 머크의 자누비아 등의 제품에 대한 가격 협상이 진행 중

−︎2025년 초 최대 15개의 약물을 추가로 협상 대상으로 선정 예정

−︎오젬픽, 위고비의 활성 성분인 노보의 세마글루타이드는 10년 전후로 IRA의 대상에 포함될 것으로 예상되며 오젬픽과 위고비 매출은 합산되어 메디케어 비용 한도에 도달하는 시점 결정

−︎노보는 시점 전까지 카그리세마가 대안으로 승인되기를 기대 중

−︎메디케어는 법적으로 비만 치료제를 보장하지 않지만, 심혈관 및 신장 질환, 간 섬유증 등 관련 질환에 관한 결과가 계속 보고된다면 상황 변화 가능성 존재

○ 미국 대선이 제약업계에 미칠 영향력 분석 필요

−︎2024년 11월 미국 대통령 선거에서 트럼프가 승리하면 주식시장과 바이오텍 부문이 활기를 띨 수 있다고 투자은행 스티벨 전무이사 발언

−︎IRA의 시행으로 인한 타격도 완화 가능성 있음

−︎하지만 약가에 대한 압박은 여전할 것으로 전망

...................(계속)

☞ 자세한 내용은 내용바로가기 또는 첨부파일을 이용하시기 바랍니다.

지식

동향

BioINglobal[No.79] 글로벌 바이오제약 산업 2024 프리뷰 및 전망...

BioINglobal[No.79] 글로벌 바이오제약 산업 2024 프리뷰 및 전망...

글로벌 처방 의약품 판매액(2016-2030)

글로벌 처방 의약품 판매액(2016-2030)